Come aprire una partita Iva da web designer

INDICE DEGLI ARGOMENTI TRATTATI

1. Introduzione

Hai la passione per i siti internet, hai terminato il tuo percorso di studi universitari o professionali come web designer e vuoi entrare nel mondo del lavoro come freelance? Perfetto qui troverai tutte le risposte alle tue domande per riuscire a realizzare il tuo sogno. Partiremo dai primi passi per arrivare all’apertura della partita Iva e infine alla gestione della tua attività.

Vuoi ricevere news ed approfondimenti quotidiani a tema fiscale?

2. Siti internet: un mondo parallelo creato dai web designer

In questi anni di incertezza sul mondo del lavoro una certezza c’è: l’espansione del web sotto tutti i punti di vista. Ma il web non esisterebbe senza i web designer, sono loro a creare i siti, sono loro a dettare le mode sull’aspetto dei portali. Sono loro a indicare la strada da percorrere se si desidera un sito internet che raggiunga gli obiettivi, anche economici, che ci siamo prefissati.

Chi è il web designer

Nel dettaglio il web designer è colui che si occupa della progettazione dei siti web basandosi sulle indicazioni del committente, ma trovando le soluzioni migliori perché il portale risulti accessibile e utilizzabile da tutti. Un lavoro che deve tenere presenti molti fattori e che spesso deve scendere a compromessi tra creatività e fruibilità, seguendo i principi base della “User Experience”.

3. Come aprire una partita iva per web designer

Passiamo ora alla parte pratica dell’apertura della partita Iva. Quello del web designer è un lavoro, come molti altri, che non è facilmente inquadrabile sotto l’aspetto fiscale, tanto che può rientrare sia nella macro-categoria del libero professionista sia in quella dell’artigiano, con le sostanziali differenze che di seguito tratteremo. La prima prima importante differenza la si trova tra la figura del consulente o del realizzatore, ovvero tra chi fornisce solo consulenza sulla realizzazione di un portale e chi lo realizza in concreto. Il primo sarà sempre un libero professionista, il secondo potrebbe essere un artigiano. Per questo, spesso, in fase di apertura di partita Iva si sceglie la strada del libero professionista, che non comporta l’iscrizione alla Camera di Commercio e agli adempimenti Inail, per poi passare in un secondo momento a quella dell’artigiano, sostenendo tutti i costi previsti. Vedremo tra poco gli step da fare nei due casi.

Il codice ATECO

Come tutte le altre categorie lavorative anche il web designer ha un suo codice ATECO: che è 74.10.21 “attività dei disegnatori grafici di pagine web”.

Web Designer libero professionista

Nel caso in cui il web designer sia inquadrato come libero professionista, sarà sufficiente recarsi presso l’Agenzia delle Entrate e presentare la domanda per l’apertura della partita Iva. Non sono previsti, in questo caso, costi (salvo eventuali imposte di bollo). Per quanto riguarda la questione contributiva, il web designer libero professionista sarà tenuto ad iscriversi alla Gestione Separata INPS.

Web Designer artigiano

Il web designer reale “costruttore” di un sito internet potrebbe, come abbiamo detto, essere inquadrato nella macro-categoria degli artigiani. Vediamo dunque quali sono i passi da fare per arrivare all’apertura della partita Iva.

Una volta conosciuto il proprio codice ATECO è necessario iscriversi alla Camera di Commercio, che comporta un costo fisso e alla Gestione Artigiani e Commercianti Inps. Contestualmente è necessario inviare la Comunicazione Unica (o ComUnica): un modulo che riassume le richieste da effettuare a vari enti. Nello specifico con un modello unico il lavoratore si interfaccerà con Agenzia delle Entrate, Registro delle Imprese, INPS e Inail. Per convalidare l’invio è necessaria la firma digitale (che per avere ha un costo di attivazione).

4. Il regime fiscale

Un’altra cosa che non varia, oltre al codice ATECO, è la scelta del regime fiscale che non è legata nello specifico all’essere libero professionista o artigiano ma ad altri fattori uguali per tutti i lavoratori.

Il regime forfettario

Se si è in possesso di tutti i requisiti (primo fra tutti un ricavo non superiore ai 65mila €), il regime forfettario è sicuramente il più conveniente, come abbiamo già spiegato in altre circostanze (vedi video). In base al regime forfettario quanto paga di tasse un web designer? Il conteggio è lo stesso che per tutte le altre categorie di ditte individuali che si avvalgono di questo tipo di regime fiscale. L’imposta sostitutiva in regime forfettario è del 15%, 5% per i primi 5 anni in caso di start-up (che prevede che la stessa attività non fosse svolta nei 3 anni precedenti l’apertura della partita Iva). A questo punto è necessario conoscere il proprio coefficiente di redditività in base al proprio codice ATECO, che nel caso dei web designer è pari al 78%. Viene considerata una percentuale forfettaria del 22% per le spese sostenute per l’attività. A questo punto il calcolo delle tasse da pagare è semplice, basterà moltiplicare il ricavo lordo per il coefficiente di redditività e applicare l’imposta del 15% (o 5%).

Un esempio? Se il ricavo lordo è di 50mila € il calcolo sarà: 50.000×78%= 39.000€x15%=5850€

oppure 50.000×78%=39.000€x5%=1950€ .

Ricordiamo che in regime forfettario non è obbligatoria alla fatturazione elettronica ma può essere emessa cartacea con marca da bollo per importi superiori ai 77,47€.

Il regime ordinario in contabilità semplificata

In mancanza dei requisiti per il regime forfettario è inevitabile la scelta del regime fiscale ordinario in contabilità semplificata. In questo caso il reddito sarà conteggiato sulla differenza tra ricavi meno costi. Su questo utile si applicherà l’IRPEF in base agli scaglioni previsti dalla legge. Inoltre il lavoratore sarà soggetto ad Iva.

Il libero professionista dovrà emettere la fattura elettronica con “ritenuta d’acconto del 20%”. Di cosa si tratta? Vediamolo nel dettaglio: la fattura dovrà riportare la cifra stabilita per il compenso, a questa sarà aggiunta l’Iva e infine verrà sottratta la ritenuta d’acconto del 20%. Il totale della fattura risulterà dunque lievemente più basso del pattuito. Questo perché sarà il destinatario del servizio a pagare la ritenuta d’acconto per conto del libero professionista che la recupererà nella dichiarazione dei redditi l’anno successivo. In che modo? sottraendo dalle tasse dovute l’importo totale delle ritenute di tutte le fatture emesse. Facciamo un esempio: un lavoratore che avrà accumulato ritenute d’acconto per 5mila € e al termine dell’anno fiscale avrà da pagare 6mila € di tasse pagherà solo la differenza di quanto già versato, quindi 1000€.

La ritenuta d’acconto è prevista solo per fatturazione a partite Iva, se invece è rivolta a privati non deve essere applicata.

Il regime ordinario in contabilità semplificata

In caso di superamento della soglia dei 400mila € per le attività di prestazione di servizi o dei 700mila € per le altre attività, dal regime ordinario in contabilità semplificata si passa al regime ordinario.

5. Contributi per il web designer

Torniamo alle differenze tra libero professionista e artigiano quando parliamo invece di contributi. Di seguito le due strade che possono essere percorse.

Libero Professionista: i web designer sono tenuti a iscriversi alla Gestione Separata INPS, la cui aliquota applicata al reddito è pari al 25,72% del fatturato, sia in regime forfettario che in regime ordinario/semplificato.

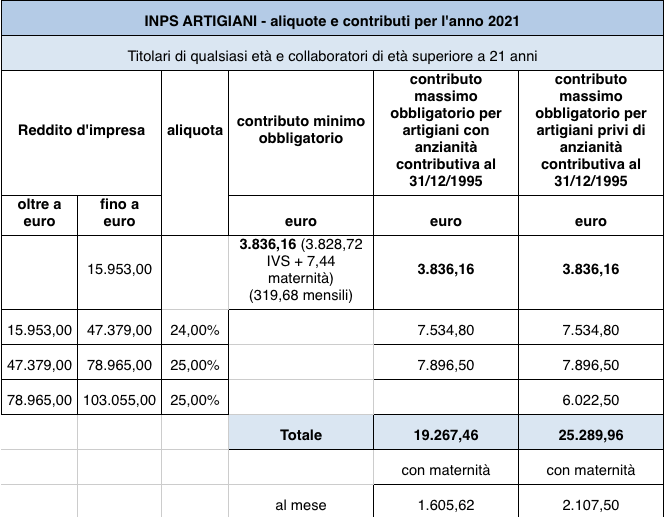

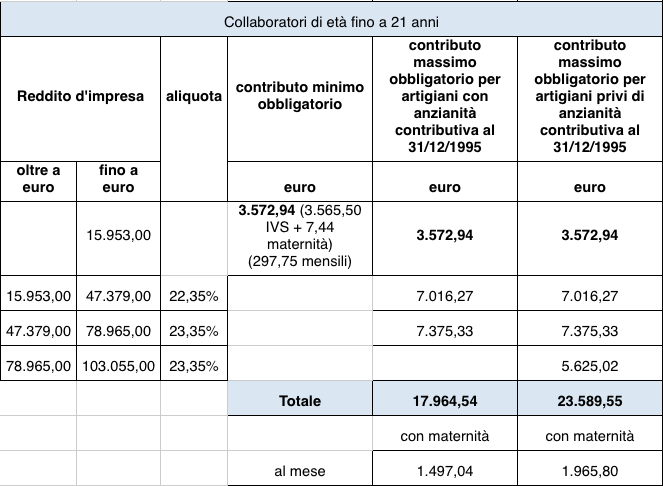

Artigiano: se artigiani sono obbligati ad iscriversi alla Gestione Artigiani e Commercianti INPS, che prevede un contributo fisso per redditi da 0 a 15.953€ (minimale al 2021) pari a circa 960€ per quattro rate annue. Per redditi eccedenti il minimale si hanno due fasce di fatturato, con distinzione anche in base l’età del professionisti e di suoi eventuali collaboratori (vedi tabella).

E’ possibile richiedere una riduzione del 35% con un contributo minimo pari a circa 630€ per 4 rate annue. Questa agevolazione è prevista per tutte le partite Iva artigiani che abbiano scelto il regime forfettario (anche in un secondo momento rispetto all’apertura). La riduzione sarà applicata sia sul minimale che sull’eccedente il minimale. La richiesta dovrà essere compilata e inoltrata online ogni anno entro il 28 febbraio. Ma attenzione questa riduzione comporta un rischio: se il versamento finale annuale non è pari o superiore al contributo fisso, non sarà più garantita la piena annualità contributiva (ai fini del raggiungimento della pensione). In questo caso sarà possibile coprire la parte mancante con i versamenti dell’anno successivo.

Richiedi una consulenza

Con MyAccounting.it puoi aprire una partita iva senza rischiare di commettere errori. Riceverai supporto durante l’intera procedura di avvio dell’attività e avrai un consulente a te dedicato pronto a fornirti aiuto e informazioni in qualsiasi momento. Richiedi la tua consulenza.

Veronica Boggian

VUOI MAGGIORI INFORMAZIONI?

CLICCA SUL BOTTONE E RICHIEDI LA TUA CONSULENZA CON UN ESPERTO MYACCOUNTING.IT!