Come dedurre le sponsorizzazioni sportive e risparmiare

INDICE DEGLI ARGOMENTI TRATTATI

Le sponsorizzazioni sportive sono un modo per aumentare la visibilità aziendale e contemporaneamente risparmiare sulle tasse. L’aspetto interessante, oltre a quello pubblicitario, è infatti quello della deducibilità fiscale di questo mezzo di promozione di un brand.

Non parliamo solo di sponsorizzazioni sportive legate a squadre o atleti di livello professionistico, ma anche di ambiti amatoriali e locali. Le aziende che sono molto radicate nel loro territorio e hanno un prodotto o una clientela specificamente locale possono trarre vantaggio anche dalla sponsorizzazione di una squadra di calcio o qualsiasi altro sport del proprio paese o città.

Una campagna di sponsorizzazione sportiva può avere l’obiettivo di pubblicizzare uno specifico prodotto o servizio oppure semplicemente di aumentare l’awareness intorno al brand e rafforzare la propria immagine. In questo articolo vediamo un terzo obiettivo per cui un’impresa dovrebbe fare sponsorizzazioni sportive: pagare meno tasse.

SCOPRI IL METODO UNICO PER DARE MENO SOLDI AL FISCO E FAR CRESCERE LA TUA AZIENDA E IL TUO TENORE DI VITA

Sponsorizzazioni sportive: deducibilità

Le sponsorizzazioni sportive possono essere classificate come spese di pubblicità, perché l’azienda promuove se stessa o i propri prodotti/servizi in vista di un ritorno economico, cioè di un aumento delle vendite.

Le spese di pubblicità sono interamente deducibili nell’anno di esercizio in cui vengono sostenute oppure possono essere ammortizzate in 5 anni. Anche l’IVA relativa alle spese di sponsorizzazione è interamente detraibile.

In aggiunta a questi vantaggi fiscali, per le sponsorizzazioni sportive svolte negli anni 2020 e 2021, il governo ha introdotto un credito d’imposta del 50% con specifiche indicazioni di applicazione.

La deducibilità delle spese di sponsorizzazione, però, richiede il rispetto di alcune condizioni per poter essere applicata. Per comprendere queste condizioni è necessario innanzitutto distinguere spese pubblicitarie e spese di rappresentanza, una distinzione apparentemente sottile ma molto significativa.

Spese di pubblicità e spese di rappresentanza: differenza

In alcuni casi le sponsorizzazioni possono essere considerate spese di rappresentanza e non di pubblicità. La differenza tra i due concetti è fondamentale perché il trattamento fiscale previsto per i due tipi di spesa è molto diverso.

La caratteristica principale delle spese di pubblicità è il rapporto di reciprocità che si instaura: l’azienda fornisce un pagamento in denaro o in natura a favore di un soggetto, il quale per godere di questo beneficio si obbliga a pubblicizzare il prodotto o servizio dell’azienda. L’obiettivo è raggiungere clienti vecchi e nuovi per aumentare le vendite.

Le spese di rappresentanza, invece, sono spese sostenute dall’azienda a titolo gratuito per promuoversi o per stimolare pubbliche relazioni. L’obiettivo è aumentare il prestigio dell’immagine aziendale, farsi conoscere, stringere nuove relazioni commerciali: attività finalizzate a portare benefici economici all’azienda sul lungo termine, non ad aumentare le vendite nell’immediato.

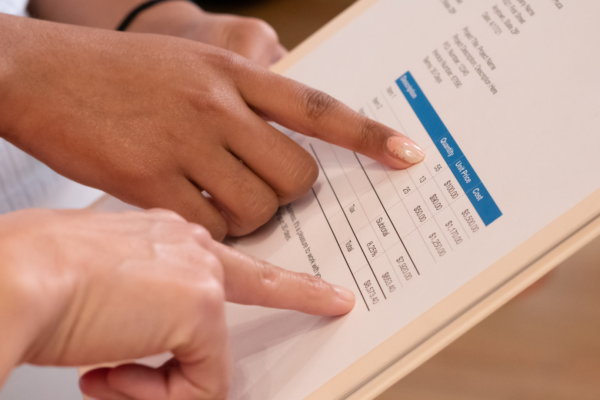

Mentre le spese di pubblicità sono deducibili al 100%, quelle di rappresentanza sono deducibili in percentuali molto basse che variano a seconda dei ricavi dell’impresa:

- 0,5% fino a 10 milioni di euro di ricavi;

- 0,6% da € 10.000.001 fino a € 50.000.000 di ricavi;

- 0,4% per ricavi superiori.

La Cassazione ha contestato la deducibilità integrale delle spese di sponsorizzazione di alcune aziende considerandole spese di rappresentanza e non di pubblicità. Ma quando una sponsorizzazione può essere considerata spesa di rappresentanza e quando spesa di pubblicità?

Affinché una sponsorizzazione rientri fra le spese di pubblicità è necessario che sia ravvisabile una aspettativa di ritorno economico diretta e proporzionata all’ammontare della spesa. In concreto, deve esserci un nesso tra l’attività dello sponsor e quella dello sponsorizzato: basta l’area geografica di riferimento, per esempio. Il costo della sponsorizzazione, invece, deve essere rapportato al ritorno atteso: cifre esorbitanti di spese di sponsorizzazione in un ambito dal pubblico molto ristretto vengono facilmente considerate tentativi di evasione fiscale.

Requisiti per la deducibilità delle sponsorizzazioni sportive

Per evitare di incorrere in sanzioni fiscali e fare spese eccessive nell’errata convinzione di poterle dedurre integralmente, è bene assicurarsi che le sponsorizzazioni sportive rispettino i principi di inerenza e congruità. Tali principi si possono tradurre nei seguenti requisiti:

- Contratto di sponsorizzazione che specifica il servizio che la società sportiva fornisce allo sponsor, di cui deve esserci un riscontro effettivo nella realtà in caso di controlli;

- Stima dei risultati che il canale di promozione fornito dalla società sportiva può portare in termini di ritorno economico per l’azienda;

- Collegamento con il mercato di riferimento dell’azienda;

- Costi proporzionati al fatturato dell’azienda sponsor e al servizio corrisposto dalla società sportiva sponsorizzata.

Per difendersi da eventuali accertamenti riguardo alla deducibilità delle sponsorizzazioni sportive, è indispensabile avere un contratto di sponsorizzazione firmato da entrambe le parti ed estremamente chiaro e dettagliato su tutti gli obblighi reciproci e conservare foto e documenti che provino che tali obblighi siano stati ottemperati.

Dati i moltissimi casi di aziende che hanno cercato di eludere il fisco sfruttando le sponsorizzazioni sportive come canale per ridurre illegittimamente l’imponibile con la complicità delle associazioni sportive, l’Agenzia delle Entrate e la Guardia di Finanza sono particolarmente attente a questo tema. È quanto mai opportuno, quindi, usare questo strumento di risparmio fiscale con accortezza e consapevolezza.

Avv. Carlo Alberto Micheli

VUOI MAGGIORI INFORMAZIONI?

CLICCA SUL BOTTONE E RICHIEDI LA TUA CONSULENZA CON UN ESPERTO MYACCOUNTING.IT!